你是否曾遇過這樣的情況:貸款遲繳、信用卡遲繳、習慣性預借現金、信用卡一直在繳最低應繳金額等等,臨時需要一筆錢週轉,因為信用報告被判定信用瑕疵或信用不良,向銀行申請貸款遭婉拒?別擔心,就算是信用瑕疵或不良的情況,其實都還有補救的辦法,只要照著以下的方法去做,還是有機會向銀行申請貸款。

1.信用瑕疵、信用不良的介紹與比較

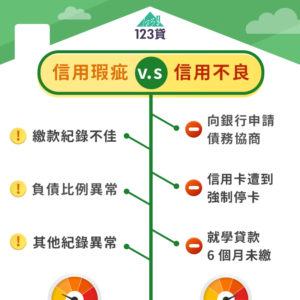

信用瑕疵與信用不良,兩者的差異在於嚴重的程度不同。信用瑕疵較信用不良輕微,但是二者都可以歸類於信用狀況出了問題。其造成的原因,分別由以下說明:

(1)信用瑕疵的原因

- 繳款紀錄不佳

- 只要你有過貸款遲繳、信用卡卡費遲繳、繳交最低應繳金額等紀錄,都屬於繳款紀錄有問題,這些紀錄都會上傳到聯徵中心的信用報告中。

- 負債比例異常

- 負債比例過高泛指下列這些情形:無擔保品負債(信貸、信用卡)大於月薪22倍;使用信用卡預借現金;動用信用卡循環;信用卡每個月使用完刷卡額度等,在銀行眼中會認為你的財務非常吃緊,都屬於負債情形異常。

- 其他紀錄異常

- 假如短期內,有多家銀行調閱你的聯徵紀錄;或者你曾經當過親友的保證人,親友卻發生遲繳未繳的狀況。以上種種的情形都屬於聯徵信用紀錄異常的情況。

(2)信用不良的原因

- 向銀行申請債務協商

- 造成債務協商的原因,可以從二個方向來說:不謹慎的使用信用卡,導致無法負擔高利率的卡債,進而向銀行申請債務協商;個人名下有多筆貸款,如信貸、車貸與房貸等,因無力負擔累積起來的月付金,只能與銀行債務協商。

- 信用卡遭到強制停卡

- 假如你所持有的信用卡,已經連續二個月未繳款,在第一個月的時候,銀行會先將紀錄上傳至聯徵中心,此時的紀錄標示為:全額繳款未繳;直到第二個月還未繳款,銀行就會馬上強制停止你的信用卡,此時聯徵中心的紀錄,則會標示為:強制停用信用卡,這種情況就屬於:信用不良。

- 就學貸款6個月未繳

- 政府為照顧學生族群,明令規定助學貸款,可於畢業一年後開始繳款。但是在開始繳款後,如果未按月還款,銀行會將遲繳紀錄,上傳至聯徵中心;假如有6個月以上未曾繳款,這筆助學貸款會被銀行註記為呆帳,此筆紀錄將嚴重影響你的信用報告分數。

2.衡量信用狀況的三個標準

只要你與銀行有過來往,聯徵中心就會有一份專屬於你的信用報告。一般信用報告分數的狀況,大概可以分為以下三種:

- 實際分數200~800分

- 一般有跟銀行往來後,就會有信用評分,信用評分的分數落在200~800分之間,信用狀況正常的人,分數都會落在600分以上,分數越高,表示信用狀況越好,銀行給你的貸款條件也較優;相反的分數越低,銀行貸款過件機率就越低。

- 固定分數200分

- 曾經與銀行有過往來,卻因為某些因素,造成信用狀況目前顯示為不良狀態,簡稱:信用不良。此時聯徵中心會給你200分的固定分數。如果是這種狀況,銀行是不願意再跟你往來的。

- 此次暫時無法評分

- 這一種情況下,表示你沒有跟銀行往來過,或是與銀行往來的時間還不夠久(如信用卡未持滿3個月、授信歷史資料少於3期);或者此時受到監護宣告;信用資料有爭議正在申訴中;貸款紀錄只有助學貸款等情況。

3.信用不佳爭取貸款成功的四個方法

當你處於信用不佳的狀況下,要向銀行申請任何的貸款,過件的機率幾乎不可能。現在就讓我們照著以下的步驟,一步一步地挽回信用報告的分數,為自己增加貸款成功的條件:

方法一:對自己信用分數亡羊補牢

- 改善信用不良的原因

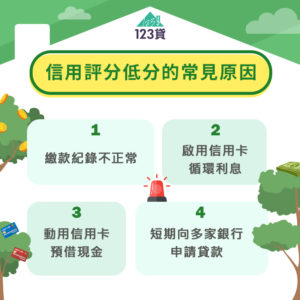

通常會造成信用分數低落的原因有以下幾項,我們要盡力避免這幾項嚴重扣分的項目,讓信用分數不再被扣分,達到止血的目標:

- 繳款紀錄不正常

- 啟用信用卡循環利息

- 動用信用卡預借現金

- 短期向多家銀行申請貸款

- 培養信用長度:

- 正常使用一張信用卡,而且不可以動用最低循環利息,或預借現金等功能。並在使用期間繳款都選擇一次繳清,如此將有效幫助你提升信用分數。

- 使用債務整合:

- 意思是申請一筆大額度且低利率的貸款,償還多筆小額度高利率的貸款。而債務整合的方式將能有效預防,信用分數扣分的情形,也能讓信用分數慢慢回升。

方法二:靈活運用自己名下的資產

利用你自身所擁有的條件,也可以提高貸款申請成功的機率。假如你的名下有不動產,你可以用房子向銀行申請貸款,以加強你的財力條件,方便銀行的貸款審核;或者你有一部汽車,也能向銀行申請汽車貸款,借到一筆資金來週轉。

以上這些條件,你可能很容易就忽略了,但是這些名下資產,對於申請貸款來說,卻是會有不小的幫助。

方法三:找尋適合自己的貸款管道

當你在信用瑕疵或信用不良的狀況下,幾乎很難申請到銀行的貸款。

假如向銀行貸款申請不過,你還可以考慮向股票上市融資公司申請貸款。因為融資公司條件審查比銀行寬鬆,貸款過件機率高,是一個可以考慮的貸款方式之一。

不過在此提醒你,若是要向其他公司辦理民間借款,需要謹慎與小心,也要注意利率的計算與還款方式。

最好還是以銀行(信用瑕疵時,增加財力證明);或是股票上市融資公司(條件審核寬鬆)為貸款的對象。避免發生借得到,卻還不起的情況發生。

方法四:請求他人或專業貸款諮詢

假如無法找到適合的貸款管道與方式,此時你還可以考慮,找一位財力與信用狀況,都不錯的親友當你的貸款保證人。不過因為擔任保證人的風險也不低,親友是否願意擔任保證人,這就要看你平常做人是否值得信賴了。

除此之外,廣泛的蒐集資訊,慎選一家值得信賴的貸款公司(建議以上市的融資公司為對象)請求更為專業的貸款諮詢,如此可以降低貸款的風險,也不必擔心自己找錯貸款對象,而遭到不肖業者的詐騙。

3.銀行婉拒我的貸款申請,我還能用什麼方式找到資金

通常貸款的管道大概可以分為三種:銀行、股票上市融資公司與民間貸款公司。當銀行婉拒你的貸款申請後,你還有上市融資公司與民間貸款公司可以做選擇。以下介紹這兩種管道可以選擇的貸款方案:

(1)房屋貸款

當你的名下有不動產時,你可以找股票上市融資公司申請二胎房貸。台灣目前有在承作,二胎房貸的融資公司為好事貸企業旗下子公司:好事貸股份有限公司。好事貸公司為好事貸(股票代號:6871),二胎房貸審核條件寬鬆,貸款成數可達110%,最高貸款金額為500萬,是你需要資金週轉可以考慮的貸款方式之一。

不過因為法律規定,融資公司不可直接貸款給客戶,所以你需要找融資公司的經銷商申請貸款。本公司「123貸」為好事貸股份有限公司的簽約經銷商,貸款安全有保障,歡迎加Line或撥打免付費諮詢電話0800-213886。

(2)汽車貸款

這裡的汽車貸款指得是汽車融資,簡單來說將你名下的車子當作抵押品,向融資公司申請貸款。汽車貸款最高成數可到240%,最高貸款額度為350萬,而且撥款速度快,是急需資金週轉的人,可以考慮的方式之一。

(3)機車貸款

這裡的機車貸款,是以融資抵押的方法取得資金,申請方式與汽車融資接近。只要你的名下有機車,向融資公司申請貸款,幾乎都可以取得資金。貸款額度最高可達10萬,是沒有房沒有車的人,另一個可以取得資金的方式之一。

(4)信用貸款

信用貸款從字面上來說,就是單純看你的信用等級,然後核算出你的貸款金額。因此銀行信用貸款的審核條件,是以聯徵中心的信用報告為核貸依據。

不過以民間貸款公司的信用貸款來說,聯徵報告反而不是必要的參考條件,幾乎是只要你開口借,我就可以借給你。

但是要向民間貸款公司借錢,需要非常謹慎,因為民間貸款公司的利率,多以月利率1.5%~3%計算,換算成年利率為18%~36%,遠遠超過政府16%的法定利率,要借以前,請三思。

5.信用不良貸款Q&A

- Q信用不良可以辦信用卡嗎?

- A不行。如果已經信用不良了,是無法再跟銀行做任何貸款項目往來的,即便增加財務狀況良好的親友當保證人,也是不行。

- Q信用報告分數要多少分才算信用瑕疵?

- A一般而言,500分以下就算信用瑕疵。會低於500分,一定有較嚴重的異常狀況,此時要申請貸款或信用卡成功的機率,是相當渺茫的。

- Q立即清償債務,能馬上提高信用分數嗎?

- A不行。你就算馬上償還所有債務,因為還有一個「揭露期」的問題。除非揭露期結束,否則在揭露期內,仍會影響信用分數的判定。

- Q因為手頭緊,我只繳交最低應繳金額會有什麼影響嗎?

- A有影響。雖然你還是有繳交部分信用卡卡費,但是銀行會認為你的財力出了問題,才沒有辦法一次繳清,所以此項紀錄會上傳至聯徵中心,讓你的信用分數遭到扣分。

- Q我當朋友的保證人,朋友沒有按時繳款,對我會有什麼影響嗎?

- A有影響。因為身為保證人的關係,假如你的朋友沒有按時繳款,連帶會影響你的信用報告分數被扣分,嚴重時可能連你的財產都會被法院查封。因此要擔任親友保證人之前,需要謹慎考慮清楚。

對於貸款而言,向銀行申請貸款絕對是首選,但是若被銀行所婉拒,除了要積極重新培養信用分數外,更要避免再犯過去不好的消費與交易習慣。所以只要照著金融機構的遊戲規則走,相信你我都可以成為受金融機構歡迎的好顧客。